Weltweit gibt es eine Menge Menschen, die professionell Musik machen. Wenn sie jedoch beginnen, damit Geld zu verdienen, stellt sich ihnen oft die Frage, wie sie diesen Verdienst in der Einkommenssteuererklärung verorten müssen.

Zur Musikbranche zählen zahlreiche Kreative, zum Beispiel Solo-Künstler, Bandmusiker, Songschreiber, aber auch DJs und Background-Sänger. Viele von ihnen leben ihre Leidenschaft für das Genre „Musik“ zunächst in ihrer Freizeit aus. Sobald sie jedoch die ersten Gagen verdienen, beschäftigen sie Fragen zur Abrechnung dieser Einkünfte.

Grundsätzlich gilt für sie alle:

Personen, die im Inland einen Wohnsitz oder ihren gewöhnlichen Aufenthalt haben, sind gemäß des Einkommenssteuergesetzes (EstG) unbeschränkt einkommenssteuerpflichtig

Der Einkommenssteuer unterliegen alle Einkunftsarten wie Einnahmen aus Gewerbebetrieb, selbständiger Arbeit, nichtselbständiger Arbeit, Kapitalvermögen, Vermietung und Verpachtung sowie Land- und Forstwirtschaft

Grundsätzlich gibt es auch steuerfreie Einkünfte, sie sind unter §3 EstG aufgelistet.

Künstler bzw. Musiker werden bezüglich ihrer Einnahmen in verschiedene Kategorien eingestuft. Das sind

- freiberufliche Einkünfte nach §18 EstG

- gewerbliche Einkünfte nach §15 EstG

- Einkünfte als angestellter Mitarbeiter nach §19 EstG

Zuordnung ist nicht immer leicht

Ist der Musiker angestellt und erhält ein monatliches Gehalt, dann zahlt er alle erforderlichen Abgaben wie Lohn- und Kirchensteuer, Solidaritätszuschlag sowie Sozialversicherung. In seiner jährlichen Einkommenssteuererklärung kann er bestimmte Werbungskosten steuersenkend abziehen.

Er gilt jedoch als Freiberufler, wenn er nach einem Musikstudium beispielsweise als Musiklehrer oder darstellender Künstler tätig ist. Hat der Musiker keine besondere Ausbildung und ist z.B. als DJ in der Kunst- bzw. Musikszene aktiv, bezieht er gewerbliche Einkünfte.

In der Realität ist die Zuordnung nicht immer ganz einfach. Simpel ausgedrückt könnte man sagen: Wer eigene Kreationen erschafft, gehört zu den Freiberuflern. Wer dagegen Vorhandenes nachspielt, zählt zu den Gewerbetreibenden. Im Zweifel sollte ein Steuerberater urteilen, danach begleiten moderne Software-Systeme den Steuerpflichtigen durch den Paragraphen-Dschungel.

Belege und Rechnungen sammeln

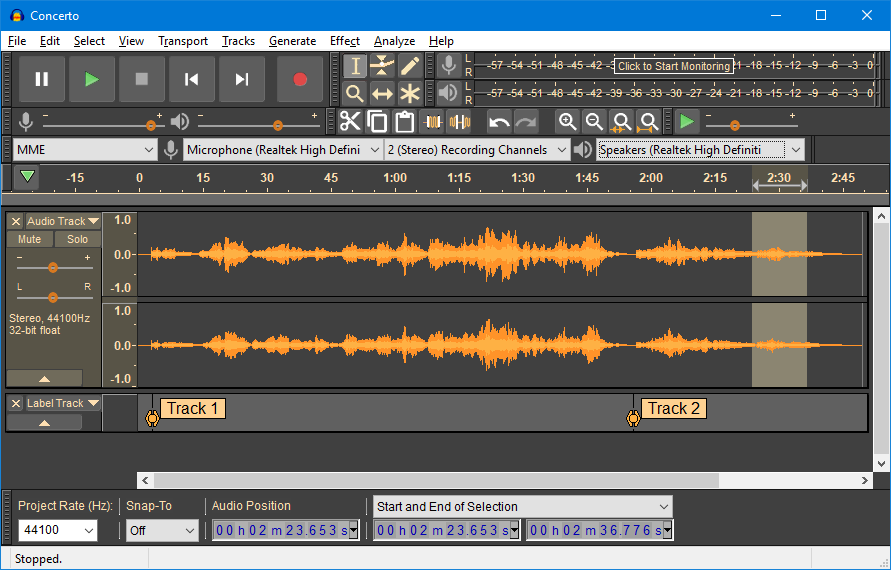

Sobald die Zuordnung geklärt ist, müssen Musiker die Höhe ihrer künftigen Einnahmen schätzen. Bei gewerblichen und freiberuflichen Einkünften haben sie die Wahl, ob sie eine Bilanz erstellen oder dem Finanzamt nur eine einfache Einnahmen-Überschuss-Rechnung vorlegen möchten.

In den meisten Fällen ist für alle freiberuflichen Künstler und für den Großteil der gewerblichen Musiker eine Einnahmen-Überschuss-Rechnung ausreichend. Dafür müssen sie schon während des Jahres alle Einnahmen und Ausgaben mithilfe von Rechnungen bzw. Belegen dokumentieren bzw. sammeln. Oftmals ist es sinnvoll, diese mit Kommentaren zu versehen, um Sachverhalte auch im Rückblick später noch nachvollziehen zu können.

Für eine Reise sollte der Steuerpflichtige z.B. eine Reisekostenabrechnung schreiben. Denn wenn ein Musiker viel unterwegs ist, kann der Gewinn bzw. Überschuss mit Blick auf diese Aufwendungen steuersenkend reduziert werden. Auch Bewirtungsaufwendungen sind wichtig, weil der Steuerpflichtige diese Ausgaben zu 70 Prozent als Betriebsausgabe geltend machen kann. Die Belege hierfür muss er allerdings korrekt ausfüllen und aufbewahren.

Abzugsfähige Ausgaben

Abgesetzt werden kann grundsätzlich alles, was mit der gewerblichen oder freiberuflichen Tätigkeit zusammenhängt. Beispielsweise

- die Verstärkeranlage

- das Mikrophon

- Instrumente

- Noten

Abzugsfähige Ausgaben können auch anfallen für

- Personalkosten für Mitarbeiter

- Kosten für Proberäume mit Nebenkosten wie Strom

- Versicherungsprämien

- betriebliche Fahrzeugkosten z.B. inklusive Reparaturen

- Werbung

- Reisekosten

- Provisionen

- Ausgaben für Büromaterial, Berufskleidung, Porto, Telefon

Wie hoch im Einzelnen die Steuerbelastung für einen freiberuflichen Musiker oder gewerblich aktiven DJ ausfällt, kann pauschal nicht beantwortet werden. Hier kommt es darauf an, ob der Steuerpflichtige verheiratet ist, ob er Kinder hat oder noch weitere Einkünfte nachweist.

Grundsätzlich sind aber stets alle Einnahmen offen zu legen, die ein Künstler aus seiner steuerlich relevanten Tätigkeit erwirtschaftet. Das können Gagen, Einnahmen aus dem Anzeigen- bzw. Werbegeschäft sein oder Zuwendungen von Sponsoren. Übernimmt z.B. der Veranstalter eines Konzerts die Transportkosten für Musikinstrumente und Bühnentechnik, sind diese Leistungen als Einnahme aufzufassen und müssen versteuert werden. Dazu zählen auch Sachleistungen durch Dritte bezüglich der Übernachtung und Verpflegung der Musiker.

Private Kfz-Nutzung gilt als Einnahme

In Deutschland sind auch Einnahmen aus Auslandsaktivitäten zu versteuern. Schließlich sind bei selbständigen Musikern regelmäßige Privatentnahmen, z.B. für private Kfz-Nutzung in angemessener Höhe als Einnahmen zu definieren.

Im Gegenzug kann der Steuerpflichtige Ausgaben abziehen, die mit seiner Tätigkeit als Musiker in Verbindung stehen. Für bestimmte Kosten besteht allerdings ein Abzugsverbot. Beispielsweise sind Bewirtungskosten nur zu 70 Prozent und Kosten der Lebensführung, z.B. Kauf von neuen Turnschuhen, überhaupt nicht abzugsfähig.

Spätestens am Ende eines Jahres müssen für die Einkommenssteuer-Veranlagung alle Einkünfte zusammengerechnet werden. Davon sind Sonderausgaben sowie außergewöhnliche Belastungen in bestimmten Maß abzuziehen.

Gewinne werden immer versteuert

Das sperrige Wort „Gewinnerzielungsabsicht“ aus der Behördensprache beschreibt ziemlich gut, worum es den Finanzbehörden bei der Besteuerung der Musikbranche generell geht: Wer als DJ oder Künstler einen Gewinn erzielt, muss sein Gewerbe anmelden und Steuern zahlen.

Eine Anmeldung kostet übrigens je nach Bundesland in der Regel circa 40 Euro. Wer dies versäumt, riskiert eine Anzeige wegen Steuerhinterziehung. Der DJ bzw. Künstler kann nach §§ 370 und 370a der Abgabenordnung (AO) bis zu zehn Jahre ins Gefängnis wandern oder muss ein empfindliches Bußgeld zahlen.

Wer also als freiberuflicher Musiker einzelne Auftritte mit verschiedenen Anfahrtswegen und unregelmäßig wechselnden Ausgaben zu verzeichnen hat, muss diese Posten in der Steuererklärung angeben. Hierbei fällt es zuweilen schwer, die Übersicht zu behalten. Eine intelligente Steuer-Software unterstützt Musiker auch dabei, z.B. den Vorsteuerabzug in der Steuererklärung korrekt vorzunehmen.

Die Tücken des Umsatzsteuergesetzes

Bei der Vorsteuer handelt es sich um eine Steuerart, die z.B. jeder Unternehmer, also auch Künstler oder DJs bei den Ausgaben z.B. für Equipment oder Dienstleister gegen Rechnung bezahlt. Sie wird im Umsatzsteuergesetz, §§ 15, 15a UStG geregelt. Infolgedessen erhält der Musiker bereits gezahlte Vorsteuer nach der Voranmeldung der Umsatzsteuer bzw. der Umsatzsteuererklärung wieder vom Finanzamt zurück. Voraussetzung ist, dass der Künstler eine ordnungsgemäße Rechnung vorlegen kann.

Umsätze von Sängern und Musikern können unter bestimmten Voraussetzungen jedoch auch steuerfrei sein. In diesem Zusammenhang ist es erforderlich, dass die zuständige Landesbehörde, z.B. das Regierungspräsidium, eine Bestätigung für den Antragsteller persönlich ausstellt. Freiberuflich tätige Künstler haben zudem auch die Möglichkeit, eine pauschale Vorsteuer zu berechnen. Dazu müssen sie aber einen Antrag beim Finanzamt stellen.

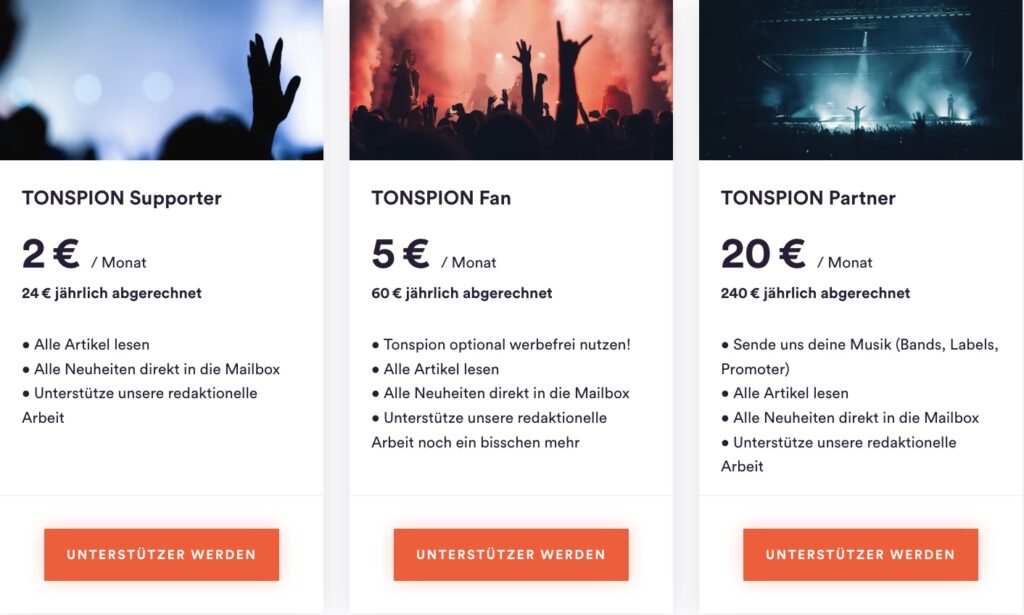

Tonspion Backstage Pass

In eigener Sache: Wir möchten unsere Social Media Profile löschen und unabhängig von nerviger Bannerwerbung werden. Und dazu brauchen wir dich: Unterstütze unsere Arbeit und hol dir den Tonspion Backstage Pass ab 2 Euro/Monat.

Sobald wir genügend Mitglieder haben, können wir wieder unabhängig von den großen Plattformen arbeiten.